Gestion de patrimoine

Les actualités des marchés financiers de septembre 2023

Le mois de septembre est venu limiter la performance des indices boursiers à cause d’un prix du baril en hausse et d’une politique monétaire toujours pesante.

À l’heure où nous écrivons ces lignes :

– CAC40 : 7 044 points (+ 6,84% YTD)

– Eurostoxx50 : 4 126 points (+ 7,02% YTD)

– S&P500 : 4 291 points (+ 12,23% YTD)

– Nasdaq 100 : 14 848 points (+ 36,66% YTD)

1. Le pétrole s’envole

La Russie et l’Arabie Saoudite ont décidé de s’allier pour faire remonter les cours de l’or noir. Le premier a décidé de cantonner sa production à 300 000 barils par jour tandis que le second a annoncé réduire la sienne d’un million de barils par jour. Ces mesures, effectives jusqu’à la fin de l’année, ont fait bondir les cours du brut à tel point que nous avons retrouvé les sommets d’août 2022. Cette manipulation de cours profite aux russes empêtrés dans une guerre qu’il faut financer tandis que MBS a besoin de remplir ses caisses pour son plan étatique de développement, appelé Vision 2030. Les gouvernements ont dû réagir rapidement pour préserver le pouvoir d’achat des consommateurs, déjà largement mal traité par l’inflation. A titre d’exemple, la France a annoncé la vente à prix coûtant du carburant. La plupart des acteurs ont accepté, sauf TotalEnergies qui a décidé de maintenir son plafond à 1,99€ le litre d’essence. Naturellement, les cours des valeurs pétrolières ont augmenté à l’issue des annonces des deux pays membres de l’OPEP et de l’OPEP+. De son côté, TotalEnergies a engrangé 6,50% de hausse en un mois tandis qu’Esso a gagné plus de 8% sur la même période. Cette fièvre a contribué à déstabiliser les marchés financiers qui tentent toujours d’appréhender les conséquences de l’inflation et des mesures prises contre elle. Rappelons ici qu’en 3 mois le pétrole a grimpé de plus de 30% tandis que la croissance est restée limitée.

2. Dixième hausse de taux en Europe. Peut-être la dernière ?

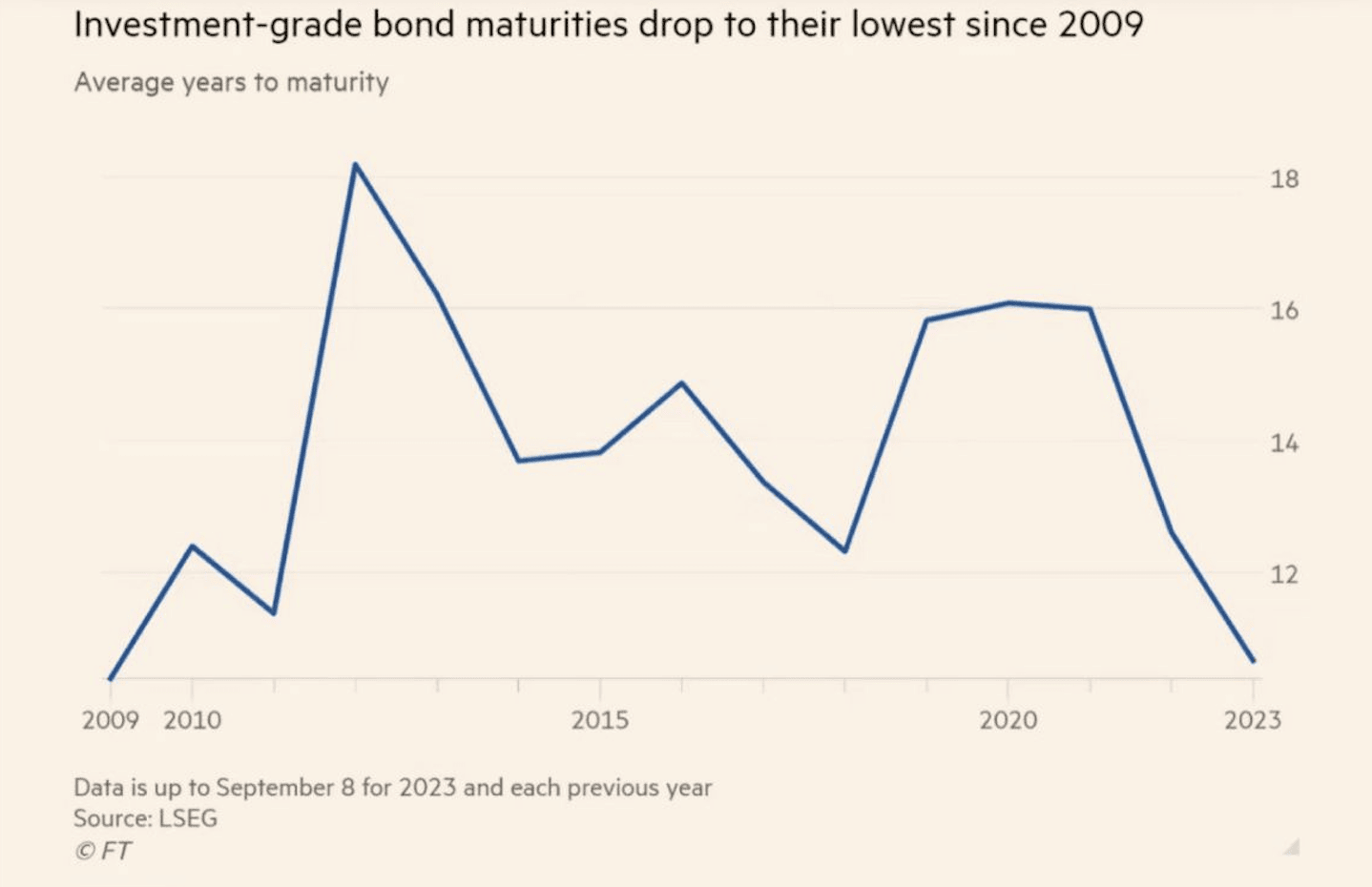

La BCE a encore augmenté ses taux d’intérêts ce mois-ci. Cela marque la dixième hausse consécutive et ce sera peut être la dernière. Pour la première fois, Christine Lagarde a avancé qu’il pouvait s’agir du dernier tour de vis si les perspectives d’inflation se confirme. La BCE considère que des taux directeurs à un tel niveau permettront probablement de revenir à une hausse générale des prix contenue à 2% d’ici 2025. Cette nouvelle marquerait le début d’une période de stagnation dans le resserrement monétaire. Néanmoins, la banque centrale adaptera sa politique selon l’évolution des données statistiques. Face à cette transparence, le marché a réagit positivement en repartant de l’avant sans pour autant s’emballer étant donné la volatilité qui s’est accrue sur les marchés obligataires. Le rendement du 10 ans américain est monté à 4,688% tandis que celui de la France a atteint 3,555%. Une inversion des courbes de taux est toujours observée, preuve que les incertitudes ne se décantent pas à court terme. Ainsi, si le scénario de la banque centrale se confirme, il semblerait que ce pic de taux constituerait une belle opportunité pour investir en obligations, à travers des fonds « Buy & Hold » par exemple.

3. Tout n’est pas si sombre pour la croissance

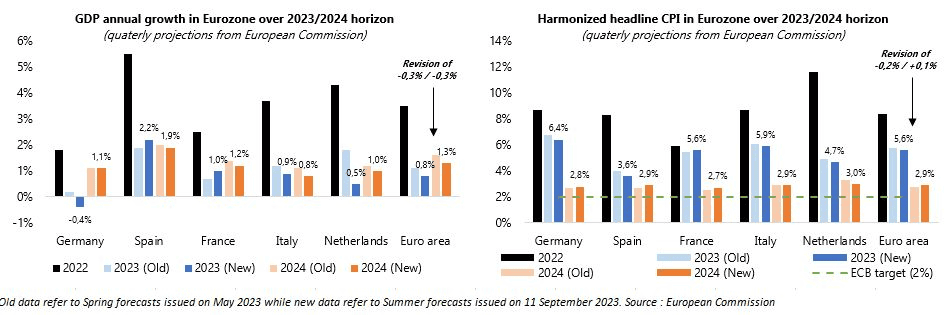

L’évolution du produit intérieur brut tricolore fait débat. A l’aube des différents projets de loi de finance de fin d’année, le gouvernement tente d’écrire une feuille de route cohérente pour donner une réponse à l’inflation et à la dette publique. Or, les données se contredisent entre économistes et institutions. Le gouvernement table sur une croissance annuelle de 1% lorsque la plupart des économistes s’accordent sur 0,9% tandis que l’OCDE descend à 0,77%. Ces écarts semblent peu significatifs, mais quand on parle en milliers de milliards d’euros, l’addition peut vite s’alourdir. Le jeu des prévisions n’a jamais été une mince affaire. Le climat économique peut vite se dégrader tandis que le climat social peut vite s’embraser. De nombreux signes contradictoires brouillent les pistes en cette fin d’année à l’instar d’un marché de l’emploi qui reste résilient et des entreprises qui sont toujours confrontée à des difficultés d’embauche alors que les investissements ralentissent à cause d’un coût du crédit devenu élevé. On observe également une consommation des ménages supérieures à celle de 2019 malgré le retour de l’inflation et un ressenti de déclassement et de perte de pouvoir d’achat important. Enfin, les activités industrielles remontent doucement la pente grâce à des prix de l’énergie plus bas que l’année passée et des difficultés d’approvisionnement qui ont quasi-disparues. En conséquence, les indicateurs économiques ne sont pas si mauvais mais la situation reste fragile. L’évolution des prix et concomitamment l’évolution de la politique monétaire risque d’avoir un impact décisif sur l’activité de fin d’année. Ainsi, la tendance de fonds reste la même : la croissance se stabilise et reste modérée tandis que l’inflation décroit. Le fameux « soft landing » est à l’oeuvre et les prévisions sont déjà plus optimistes dès 2024. En conclusion, il semblerait que la psychologie et le ressenti soient exagérés face à une situation économique, certes dégradée, mais pas atone. Les marchés financiers illustrent parfaitement cette situation avec une stagnation remarquable depuis plusieurs semaines pour les marchés actions sans subir de baisse drastique. Le principal point d’attention demeure le marché obligataire qui n’a cessé de grimper au rythme des hausses de taux des banques centrales. La production de crédit s’est effondrée, signe d’un essouflement de l’investissement au détriment de la croissance. Reste à voir si ce jeu d’équilibre dissipera l’incertitude actuelle ou si la France plongera en récession technique comme l’Allemagne et les Etats-Unis.

4. Ce à quoi il faut s’attendre dans les prochaines semaines

Les résultats d’entreprises vont nous renseigner sur la résilience de l’activité économique. Certains secteurs, malmenés ces derniers mois comme le luxe, seront particulièrement scrutés. Les données sur l’inflation seront également regardées avec grand intérêt pour déceler si une dernière hausse de taux nous attend en Europe ou Outre-Atlantique. La confiance des ménages et des entreprises sont également des indicateurs à ne pas négliger. Ces derniers étaient baissiers ces dernières semaines. Endiguer cette spirale redonnerait un peu d’espoir aux investisseurs pour terminer cette année sous de meilleurs hospices.

👀 Actualités géopolitico-économiques marquantes du mois de septembre

-Le salaire horaire a augmenté de 4,3% aux Etats-Unis en an au mois d’août contre 4,6% en zone euro.

-Le taux de chômage augmente aux Etats-Unis et se monte à 3,8%

-Les PMI des services sont au plus bas sur un an en France à 43,9

-Le PIB de la zone euro augmente de 0,1% au T2 soit une hausse de 0,5% sur un an tandis qu’il atteint 2,1% sur la même période Outre-Atlantique

-Le PIB japonais augmente de 4,8% sur un an

-L’inflation chinoise s’établit à 0,1%.

-Le taux de chômage au Royaume-Uni atteint 4,3%

-L’inflation indienne baisse et s’échoue à 6,83%

-Le taux hypothécaire moyen à 30 ans aux Etats-Unis est de 7,27%

-L’inflation sous-jacente s’ancre à 4,3% aux Etats-Unis tandis qu’elle augmente à 4,9% en France et 5,2% en zone euro.

Vous souhaitez concrétiser vos projets immobiliers ?

Contactez-nous du lundi au vendredi : 9h-12h / 14h-18h

Le samedi et en dehors de ces horaires sur rendez-vous

Abonnements À partir de 39,99 € / mois

Profitez de la qualité de notre expertise à tout moment avec nos abonnements Essentiel Patrimoine, Essentiel Silver & Essentiel Pro !