Contactez votre agence Optia Conseil

Constitution, développement & transmission de votre patrimoine

Horaires d’ouverture

Du lundi au vendredi : 9h-12h / 14h-18h

Sur rendez-vous en dehors de ces heures

Le mois de juillet a été orienté par les publications de résultats du 2ème trimestre tandis que la FED et la BCE ont à nouveau augmenté leurs taux directeurs.

A l’heure où nous écrivons ces lignes :

CAC40 : 7 433 points (+ 12,73% YTD)

Eurostoxx50 : 4 430 points (+ 14,91% YTD)

S&P500 : 4 588 points (+ 20,00% YTD)

Nasdaq 100 : 15 757 points (+ 45,06% YTD)

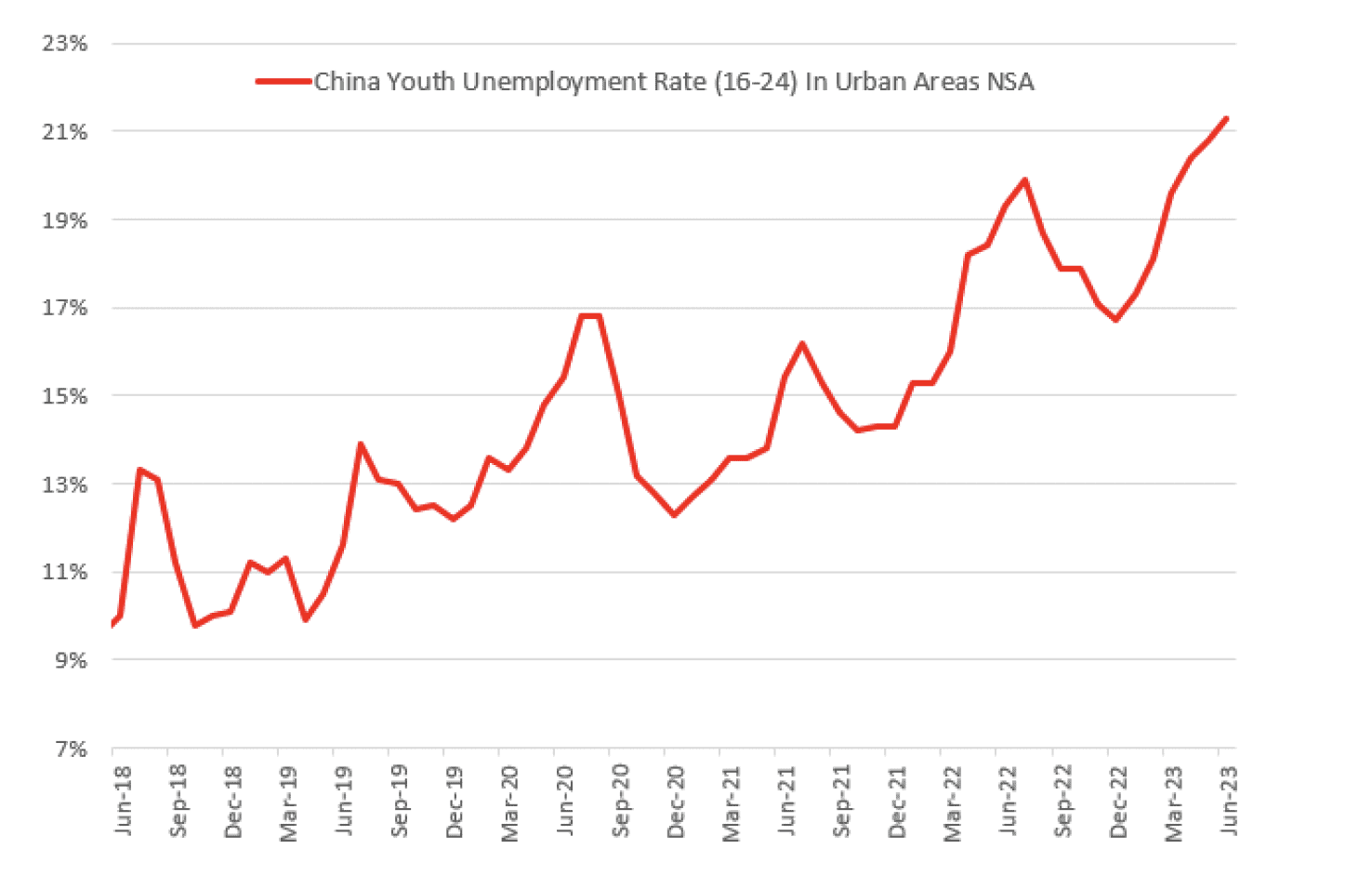

Nous avions abordé l’année avec la crainte qu’une récession ne surviennent dans les économies occidentales en raison du resserrement monétaire. Les économistes n’accordaient qu’une faible probabilité à un « soft landing », c’est-à-dire à un simple ralentissement de la croissance malgré les mesures monétaires des banques centrales. En l’état, les performances de marchés et les statistiques qui mesurent l’activité économique semblent confirmer ce scénario dans les économies développées. On retrouve les Etats-Unis en tête de file qui accuse une hausse de 2,4% de leur activité au second trimestre contre 1,8% anticipé par les analystes. Cette vigueur crédite la FED dont l’action semble faire effet à mesure que l’inflation baisse et que le taux de chômage demeure à 3,6%. L’orage semble passé maintenant que le consensus de marché table sur une dernière hausse de taux avant la fin de l’année. Après avoir augmenté de 25 points de base ses taux directeurs, le président de l’institution a ajouté qu’il n’y aurait pas de récession avant d’avouer que sa politique sera menée par les statistiques qui seront publiées. A l’inverse, la Chine accuse une contre-performance avec un taux de croissance du PIB au second trimestre de 6,3% contre 7,3% de prévu. C’est toujours mieux que les 4,5% du premier trimestre mais cela semble insuffisant pour atteindre l’objectif annoncé par le gouvernement en début d’année qui ambitionnait d’atteindre 5,8% de croissance en 2023. D’autres indicateurs confirment cette inflexion tels que la balance commerciale qui ne ressort qu’à 70 milliards de dollars ou encore l’inflation qui reste nulle sur un an. Ces chiffres démontrent l’inertie de l’activité chinoise depuis sa réouverture forçant ainsi le parti communiste à reconnaître qu’une politique expansioniste est nécessaire pour stimuler la demande intérieure et limiter la taux de chômage des jeunes excessivement élevé. De telles disparités entre les deux premières économies mondiales révèlent les divergences structurelles et sociétales à l’oeuvre dans les deux pays. Désormais, attendons de voir si cette tendance se confirme aux Etats-Unis et si la Chine arrive à redresser la barre.

Les publications des résultats du deuxième trimestre des entreprises soutiennent la tendance haussière des marchés. Globalement, ces derniers dépassent le consensus des analystes avec des résultats records comme pour J.P. Morgan, Stellantis ou encore Renault dont le résultat d’exploitation affiche une croissance à deux chiffres. Plus largement, l’ensemble des banques ont su se démarquer et profiter de la hausse des taux tandis que le secteur automobile a pu réduire ses délais de production grâce à la réorganisation des chaînes d’approvisionnement. Pour preuve, le Dow Jones Banks Titans 30 (indice regroupant les 30 plus grandes mondiales) fait état d’une hausse de 6,28% sur un mois. De son côté, les construcuteurs automobiles mondiaux grimpent de près de 4% sur la même période. D’autres secteurs ont connu des performances un peu plus décevantes telles que les valeurs du luxe dont certains analystes considèrent que l’on rentre dans une phase de « normalisation » de la croissance de ces entreprises après des années fastes. Cependant, ces commentaires sont à prendre avec des pincettes étant donné que les entreprises qui composent ce secteur affichent tout de même des performances à deux chiffres. Par exemple, le leader mondial LVMH a publié un taux de croissance organique de 17% au premier semestre par rapport à la même période en 2022 tandis qu’Hermès a annoncé une hausse de son chiffre de d’affaires de 22% à taux constant sur les six premiers mois de l’année. Ainsi, les performances boursières ne sembent pas alignées avec les annonces de ces chiffres au détriment de fonds thématiques tels que le SG Actions Luxe qui cède 0,46% sur le mois. En conclusion, les performances sont disparates selon les secteurs malgré l’annonce de résultats très solides jusqu’ici. De belles opportunités peuvent voir le jour si un rattrapage s’opère dans les prochaines séances concernant les valeurs délaissées malgré d’excellentes publications. Notons que certaines entreprises doivent encore faire paraitre leurs résultats.

Le cabinet de conseil Mercer spécialisé en ressources humaines a publié une statistique intéressante à l’issue des négociations annuelles obligatoires entre les salariés et les entreprises. Selon lui, la hausse médiane des salaires atteindrait 4,95% en France cette année. Cela se traduit par le fait que 50% des salaires augmenterait de près de 5% dans l’Hexagone. Ce chiffre dépasse l’inflation actuellemnt ancrée à 4,5%. Une telle hausse pourrait faire craindre la création d’une boucle inflation-salaire. Ce mécanisme consiste à entretenir l’inflation en augmentant les salaires et en repercutant cette hausse sur les prix pour ne pas que cela n’affecte leur marge. Les banques centrales sont soucieuses de ce risque qui limiterait les effets du resserrement monétaire pratiqué depuis de nombreux mois. Chacun garde en tête cette fameuse boucle qui était à l’oeuvre dans les années 70. Christine Lagarde a eut l’occasion de le rappeler en ajoutant que le maintien des marges voire leurs hausses dans certains secteurs tels que l’agroalimentaire sont préoccupantes surtout si l’on observe un double effet de hausse des salaires et des marges. En conséquence, tous les acteurs de la vie économique doivent se mobiliser pour limiter la hausse générale des prix et sortir de cette phase inflationniste, tout ne reposent pas sur les épaules des banques centrales.

La macroéconomie va reprendre son droit sur les marchés une fois que les publications du 1er semestre seront achevées. La maitrise de l’inflation et le dynamisme de l’activité économique seront scrutés. Une attention toute particulière sera portée à l’impact de la hausse des taux d’intérêts qui ont encore augmenté en Europe et aux Etats-Unis ce mois-ci. Certains secteurs comme l’immobilier en pâtissent déjà entrainant dans sa chute les métiers de la construction et des matériaux de base. D’un point de vue géographique, les Etats-Unis semblent être mieux installés dans leur cycle économique contrairement à l’Europe dont les hausses de taux à venir sont encore nombreuses. Nous surveillerons également l’évolution de l’activité tertiaire qui montre des faiblesses dans les économies occidentales.

– Blackrock et Vanguard ont déposé un dossier pour créer un ETF Bitcoin.

– Binance est dans le collimateur de la SEC. La monnaie associée à la plateforme a chuté de plus de 20% depuis le mois de juin.

– Les perspectives sur l’activité tertiaire en France baissent et passent sous la barre PMI des 50 points.

– L’industrie allemande enregistre une croissance plus importante que prévue et voit ses commandes augmentées de 6,4%.

– Les ventes au détail n’ont pas augmenté en zone euro.

– Les services se portent mieux que prévu aux Etats-Unis.

– Le bilan de la FED continue de baisser.

– La Chine expérimente une déflation au mois de juin entrainant une évolution nulle de ses prix sur un an.

– L’inflation allemande et en zone euro augmente et atteint 6,4% et 5,5% respectivement sur un an.

– La BCE a porté ses taux directeurs à 4,25% tandis que ceux de la FED a atteint 5,50%. Les deux ont subi une hausse de 25 points de base.

Contactez-nous du lundi au vendredi : 9h-12h / 14h-18h

Le samedi et en dehors de ces horaires sur rendez-vous

Profitez de la qualité de notre expertise à tout moment avec nos abonnements Essentiel Patrimoine, Essentiel Silver & Essentiel Pro !

Constitution, développement & transmission de votre patrimoine

Horaires d’ouverture

Du lundi au vendredi : 9h-12h / 14h-18h

Sur rendez-vous en dehors de ces heures