Contactez votre agence Optia Conseil

Constitution, développement & transmission de votre patrimoine

Horaires d’ouverture

Du lundi au vendredi : 9h-12h / 14h-18h

Sur rendez-vous en dehors de ces heures

Le dernier mois de l’année confirme le rebond du mois de novembre avec de bonnes nouvelles de la part des banques centrales.

À l’heure où nous écrivons ces lignes :

– CAC40 : 7 543,18 points (+ 14,38 % YTD)

– Eurostoxx50 : 4 518,28 points (+ 17,17 % YTD)

– S&P500 : 4 761,17 points (+ 24,50 % YTD)

– Nasdaq 100 : 16 790,31 points (+ 54,57 % YTD)

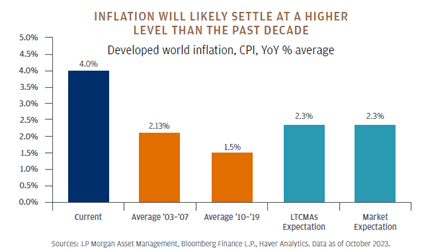

En ce dernier mois de l’année, la banque centrale américaine nous a offert un beau cadeau en laissant entrevoir des baisses de taux dès 2024. Le patron de la Fed a indiqué que « la question qui commence à faire jour est celle de savoir quand il sera opportun de réduire la politique monétaire restrictive ». En d’autres termes, il n’y a plus l’ombre d’un doute sur le fait que les taux resteront inchangés et que leur seule évolution serait baissière, en concordance avec la désinflation observée au fil des mois. Pour rappel, la hausse générale des prix dépassait les 9 % sur un an il y a quelques mois aux Etats-Unis avant de se retrouver à moins de 3,5 % ce mois-ci. Cette décrue se confirme dans tous les pays et explique le statut quo de la BCE et de la Banque d’Angleterre. Dans le sillage de la FED, elles ont également décidé de ne pas toucher aux niveaux actuels de leurs taux directeurs à l’issue de leur réunion de politique monétaire. La réaction des marchés obligataires ne s’est pas fait attendre. Une décrue a tout de suite été constatée sur les rendements des obligations souveraines, un mouvement favorable aux stratégies obligataires instaurées au début du dernier trimestre, comme expliqué le mois dernier. Cependant, il faut garder en tête que l’inflation et les taux d’intérêts resteront plus élevés que la dernière décennie en raison du coût des matières premières nécessaires à la transition énergétique, d’un phénomène de régionalisation et d’une bulle auto-réalisatrice de la part des consommateurs et des producteurs qui peuvent entretenir un solde inflationniste à court terme.

Ainsi, l’année se conclut sur une note plutôt optimiste pour les investisseurs qui sortent de la torpeur inflationniste et qui font face à un marché dont les niveaux de valorisation ont été corrigés dans un contexte économique moins incertain. Il suffit de voir le rallye des valeurs cycliques ce mois-ci. Naturellement, les annonces des banques centrales des prochains mois seront déterminantes, mais la visibilité, peu à peu retrouvée, laisse place à de nouveaux moteurs susceptibles de faire monter les cours boursiers.

Le cours de l’or a fait un bond ce dernier trimestre jusqu’à dépasser les 2 100 dollars l’once, un record absolu ! C’est une combinaison de facteurs qui explique cette poussée mais l’évolution des taux d’intérêts reste l’élément déclencheur. La première raison tient aux caractéristiques de ce placement : l’or n’est pas un produit de rendement. En ce sens, il ne produit pas d’intérêts et ne verse pas de dividendes. En conséquence, une baisse des taux d’intérêts rend le métal jaune plus attractif qu’il ne l’était auparavant par rapport aux autres classes d’actifs. Ensuite, une baisse des taux d’intérêts aux Etats-Unis a pour conséquence de faire baisser la valeur du billet vert. Etant libellé en dollars, l’or bénéficie d’un effet de change qui limite son coût d’acquisition lorsqu’il est acheté à partir de devises étrangères. Enfin, la dernière raison est géopolitique. Cette valeur refuge tient toujours son lot d’adeptes face à l’instabilité mondiale. Ainsi, l’or engrange 13,16 % de gains cette année. Ceux qui ont misé dessus pour se protéger de l’inflation en début d’année ont vu juste !

L’année se termine. Il est temps de faire une rétrospective des événements qui ont fait vivre les marchés.

D’un point de vue macroéconomique, cette année a démarré dans un contexte d’incertitude face à l’inflation et les hausses successives de taux d’intérêts. Le consensus de marché était plutôt pessimiste et anticipait une récession dans de nombreuses régions au détriment d’un soft landing. Finalement, l’activité a résisté au même titre que le marché de l’emploi tout au long des publications statistiques. Un décalage entre le ressenti des agents économiques et l’état de santé de nos économies fut constaté malgré les difficultés de recrutement de nombreuses entreprises. Ce fossé se confirme par les résultats d’entreprise qui sont restés solides tout au long des rendez-vous trimestriels de publication avec très peu de profit warning.

Côté microéconomie, nous ne pouvons pas passer à côté de l’engouement autour de Nvidia qui signe un gain annuel de +240 % grâce à l’émergence de l’intelligence artificielle générative. Fait également cocasse, l’entreprise danoise Novo Nordisk a élevé sa capitalisation boursière jusqu’à dépasser le PIB de son pays grâce à certains de ses produits pharmaceutiques phares.

D’un autre côté, certains événements ont jeté un froid sur les marchés tels que la vague de faillite bancaire aux Etats-Unis, puis le rachat de Crédit Suisse par UBS. Ensuite, le contexte géopolitique nous a rattrapés avec la guerre entre Israël et le Hamas en parallèle de celle entre la Russie et l’Ukraine. Notons également les coups d’état successifs cet été en Afrique et l’élection d’A. Mileis en Argentine. Mais malgré tout, les indices ont su résister et se hisser à des sommets absolus. C’est le cas du Nasdaq, du CAC 40, du Nikkei, du TOPIX ou encore du DAX qui signent de nouveaux records.

Finalement, l’année boursière 2023, malgré ses soubresauts, balaie gentiment l’année 2022 et de loin !

Le début d’année 2024 semble bien parti pour démarrer dans le vert. Les choix de politiques monétaires seront toujours très importants tandis qu’une répartition géographique en faveur des Etats-Unis semble se dessiner, du moins pour le premier semestre. A mesure que le temps passe, l’Europe rattrapera le continent américain dans son cycle de taux et redeviendra plus attractif.

Côté actifs, un retour plus marqué sur les marchés actions semble opportun en complément d’une poche d’obligations pour se constituer un portefeuille équilibré et bénéficier des futures baisses de taux, d’autant que la détention de liquidités semble moins rentable. A titre d’exemple, le S&P 500 réalisait un gain annualisé de 14 % lorsque l’inflation se situait entre 2 et 3 %.

Enfin, en ce qui concerne les valeurs émergentes, l’Inde reste dynamique tandis que la Chine remonte la pente avec des PMI au-dessus des 50 points et une inflation toujours négative sur un an.

Une chose est sûre, nous abordons l’année avec plus de visibilité et un contexte macroéconomique favorable si la tendance inflationniste se confirme à la baisse.

– En Chine, les PMI manufacturiers et des services remontent au-dessus des 50 points tandis que la balance commerciale dégage un excédent meilleur qu’attendu à 68,39 milliards de dollars.

– L’inflation en Allemagne diminue à 3,2 % sur un an et chute à 2,4 % en zone euro sur la même période tandis qu’elle s’échoue à 3,1 % aux Etats-Unis.

– La FED, la BCE et la BoE laissent leurs taux directeurs inchangés.

– L’indice de confiance des consommateurs américains remonte et signe sa troisième meilleure performance de l’année.

– Le taux de chômage aux Etats-Unis diminue et s’élève à 3,7 % après une création d’emplois plus forte que prévue.

Contactez-nous du lundi au vendredi : 9h-12h / 14h-18h

Le samedi et en dehors de ces horaires sur rendez-vous

Profitez de la qualité de notre expertise à tout moment avec nos abonnements Essentiel Patrimoine, Essentiel Silver & Essentiel Pro !

Constitution, développement & transmission de votre patrimoine

Horaires d’ouverture

Du lundi au vendredi : 9h-12h / 14h-18h

Sur rendez-vous en dehors de ces heures

Constitution, développement & transmission de votre patrimoine

Horaires d’ouverture

Du lundi au vendredi : 9h-12h / 14h-18h

Sur rendez-vous en dehors de ces heures

Spécialiste de la transaction immobilière dans le neuf et l’ancien

Horaires d’ouverture

Du lundi au vendredi : 8h45-12h45 / 14h-17h15

Sur rendez-vous en dehors de ces heures